会社に辞める宣言をした以上、もう後には引けません

今後は給料という超強力な入金力が無くなるため、いよいよ資産を取り崩していくことになります。計画的に取り崩していかないと、一歩間違うと将来破産にも繋がりかねないので、自分なりにルールや考えをまとめておこうと思います。

前提:基本は働かない!

今はそう思っていますが、無職生活を楽しみこなす才能がないことに気付き、自発的に働く可能性はありますが…それでも月数万円あれば十分なので、フルタイムではなく、気楽なバイト生活でお茶を濁す感じしょうか?

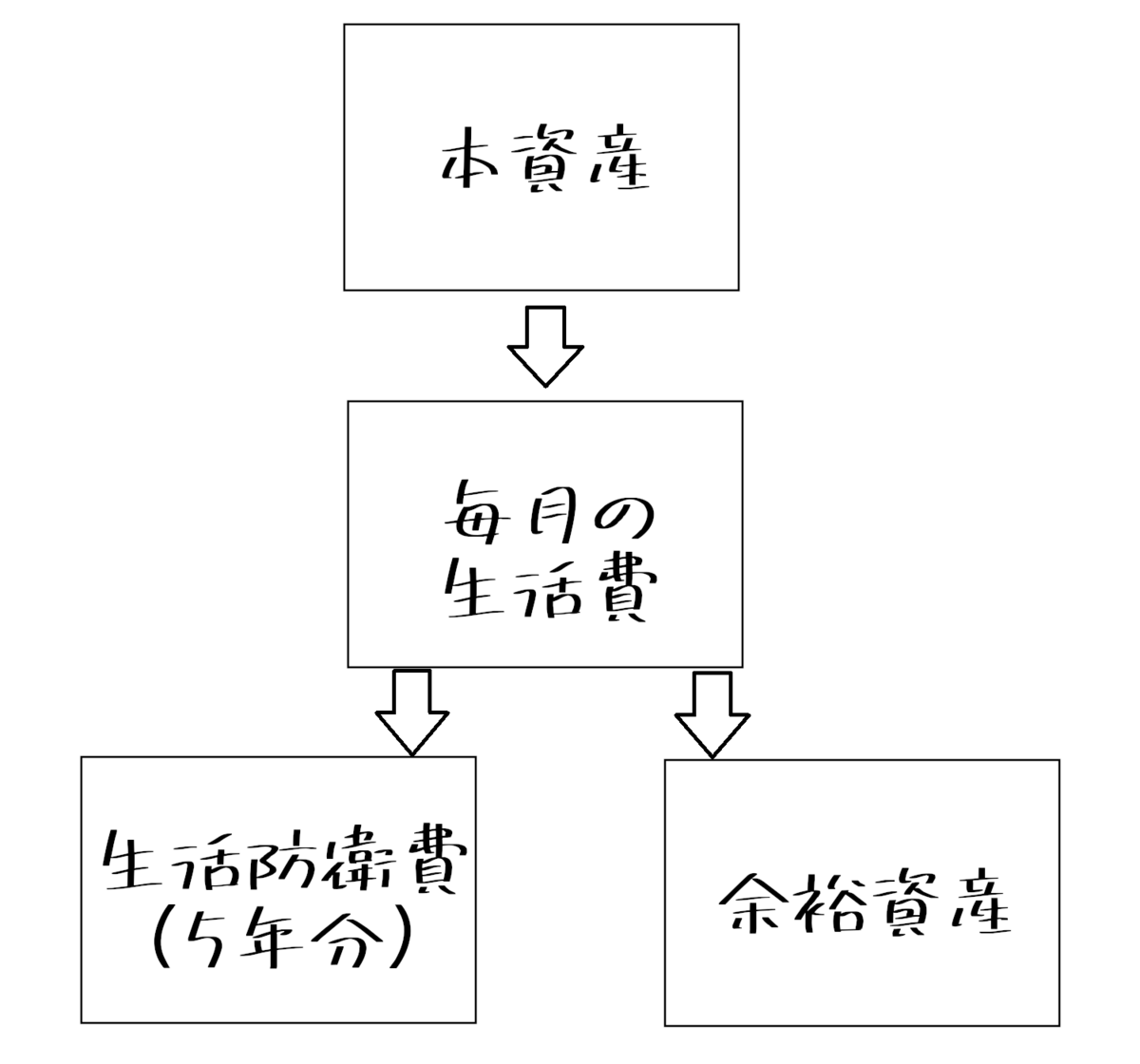

資産の分類分け

資産は以下のように分類分けしようと思います。

①本資産:これが今後のグラフで表される総資産

②毎月の生活費:18.2万円/月

③生活防衛費(Max5年分):日本円で普通口座保管の予定。すでに3年分は退職時使用金の中に予定として含んでいます。

④余裕資産:旅行や何か欲しいものなど突発系。運用しておくかは悩むところです。

資産取り崩しのルール

必要な生活費は毎月ごとに引き出す

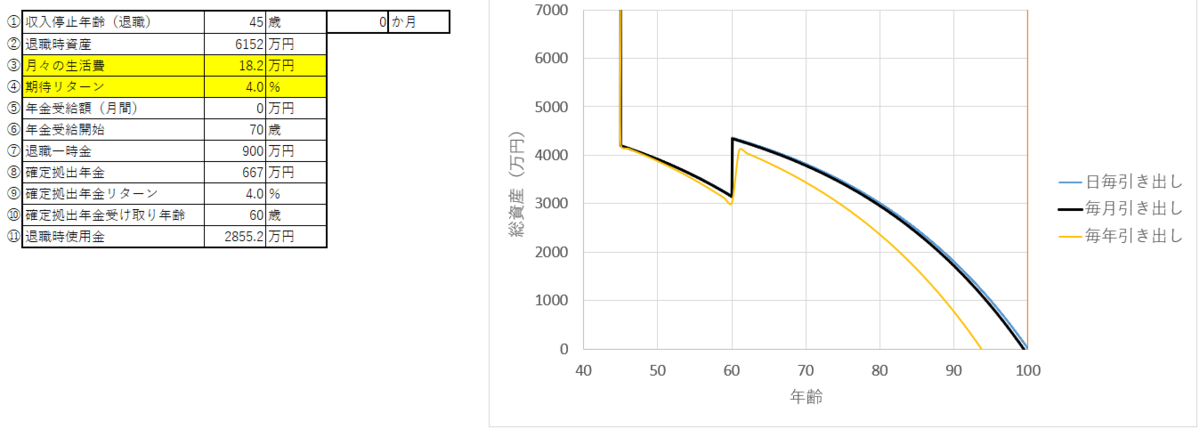

毎年頭に年間の生活費を引き出す場合と、毎月頭に毎月の生活費を引き出す場合の資産の減り具合をグラフにしてみました。

グラフを見れば分かるように、毎月細かく引き出す方が多くの資産を長く市場に残せるため、資産の取り崩しが圧倒的に緩やかになります。

同じ利回り(4.0%)を想定をした場合は、毎年引き出すのと、毎月引き出すのでは最終的に6、7年ほど資産の持ちが違います。

その延長として、毎日引き出す場合も計算して、グラフに記入していますが、毎月引き出しと資産の減少カーブがそれほど大きく変わらないことと、毎日資産を計算して引き出す手間があまりに無駄が多いため、さすがに毎日引き出しは無しですね。

絶対守るべきルール!

まず何があっても①本資産が計画より上回っていない限り手を付けないこと!

なぜならFIREの原則して、暴落時などに目減りする資産に手を付けてしまうと、資産の減りが一層加速されてしまい、回復時に元の資産に戻すことが出来ず、資産寿命を大きく縮めることになるからです。そのための③生活防衛費です。

となると、①本資産が予定より多い場合と少ない場合を考えればいいわけです。

A:本資産が予定より増えていた場合

正直ずっとこのパターンだと最高なんですが…

まず本資産からプラス分を全て(ひと月分の生活費以上に増えていようが)引き出します。

そこからそのプラス分を

②毎月の生活費(18.2万円)⇒残りを③生活防衛費&④余裕資産の順で振り分け。

③の生活防衛費は5年分貯まった場合はそれ以上貯め込まずに、残りのプラス分はすべて④余裕資産へ移行します。

上手く資産が増えた場合は、上から順に溢れた分を下へ下へと回すようなイメージでしょうか?

よく言われる「コップの縁から溢れた分だけ飲む」という感じですね。

B:本資産が予定より減っていた場合

精神的に負荷がかかると思いますが、上述したように本資産には手を付けずに、資産の回復を待つのみです。

よって足りない分は③生活防衛費から補います。

色々な本に書いてありますが、過去の大暴落時にも株価などは3~5年で回復しているため、その期間耐えて、最上流の本資産に手を付けないためにも③生活防衛費は5年分としているわけです。

④余裕資産の取り扱い

④余裕資産はどういう状態で保管しておくのが理想なのでしょうか??

私のルールだと、相場がアゲアゲでも①本資産は常に計画通りの減衰線を辿るわけです。なぜなら、プラス分はすべて③/④に吸収されていくから。

せっかく余裕分が出ているのだから、本来ならば運用に回して、更にプラスを生み出してほしい気もしますが、相場によってはこの蓄えた余裕資産が本来よりもマイナスになっている場合もあるでしょう。

その時に果たして、損を確定させてまで引き出して使うことが出来るのか?と考えると

もったいない気がしてしまい、結局プラスに転じるのを待つことになるかもしれません。

そうなると余裕資産としての意味をなさないので、余裕資産を全てを運用に回しておくのもなぁ…

余裕資産の中でも更にポートフォリオを組みながら運用することになるのでしょうか?そこまでやりだすと最早何をやっているのか分からなくなる気もしますね(笑)

危険水準を決めておく

どうしてもヤバい状況になる前に手を打つために、危険水準を決めておきたいです。

資産が目減りする前に、アルバイトなどで月々の生活費を多少でも賄うことで本資産の目減りを抑えることが出来ます。処置の開始が早ければ早いほど効果は大きく、逆に資金が目減りしすぎると大出血に繋がります。

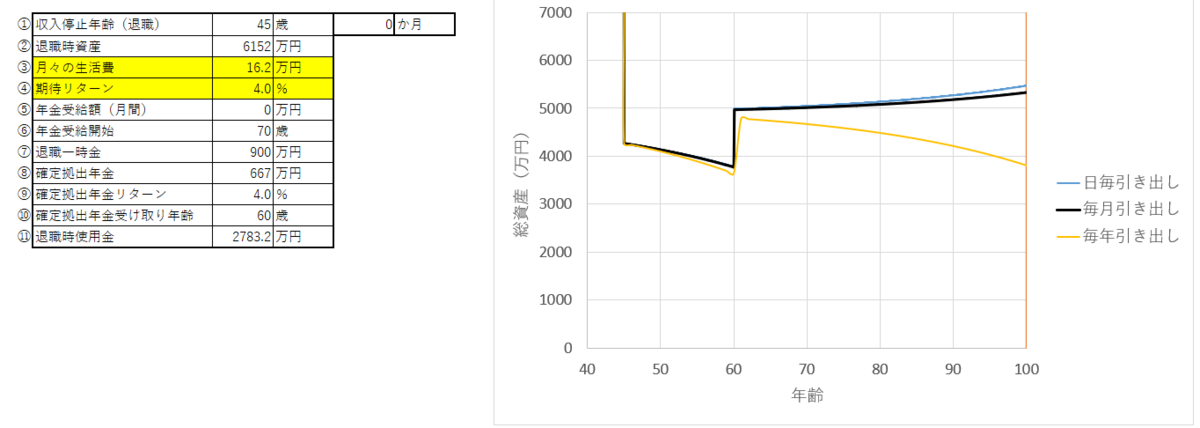

例えば月々の生活費を2万円減らすだけで資産の減少率は劇的に変わります。

月2万円稼いで、資産から生活費の引き出しを2万円減らすと下記グラフのような資産推移となり、資産は増えていく一方になります。

これを見ると最初から2万円くらい稼いだ方が無難じゃないかと思いますが、せっかく会社を辞めるのですから最初の2~3年くらいはゆっくりしたいものです。

あとお金を死ぬまで残すという考えはもったいないと思って、仕事を辞める決心をしたのですから、なるべく資産は残しすぎないような形で考えたいと思います。

まとめ

以上の考えに基づいて、計画的に資産を取り崩しながら生活するためのルールを考えてみました。具体的な数字をもとに計画を立てることで、安心してFIRE生活を楽しむことができるでしょう。

次のステップとして、定期的に資産の状況を確認し、必要に応じて計画を見直すことが重要です。また余裕資産の運用方法や危険水準の決定なども引き続き検討していく必要があります。

*ちなみに現在の資産推移の前提条件は、

①将来年金破綻して、年金受給額が0

②100歳まで生きる

という仮定をしているのでかなり厳しいグラフです。

自分がもらえる年金額が確定しているなら、年金受給歳から必要な生活費は大きく減少するために、若いうちに使えるお金も増やせるのですが…

年金に対しては先行きが不透明な部分もあるので、確実にもらえると分かった時点で当てにしていきたいと思います。